MACDとは「Moving Average Convergence Divergence」の略で、マックディーと一般的にいうテクニカル分析ツールだ。

意味はMoving Average=「移動平均線」、ダイバージェンスはオシレーター系では非常に有名なトレンド変換を示唆するもので、コンバージェンスはダイバージェンスの逆の意味を示している。

これは「移動平均線の収束と発散」という意味で、2本の移動平均線が互いに近づいたり離れたりすることで、これからのトレンドの転換を把握しようというものだ。

MACDは多くの相場環境で活躍できるオシレーターで、非常に人気のあるテクニカル指標になる。基本的には移動平均線のゴールデンクロスやデッドクロスなどを用いて見ていくので、移動平均線については移動平均線を極めよう!基本知識を徹底解説という記事をチェックしてみよう。

MACDの設定について

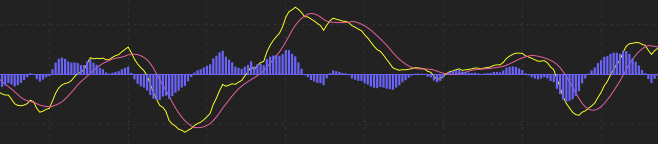

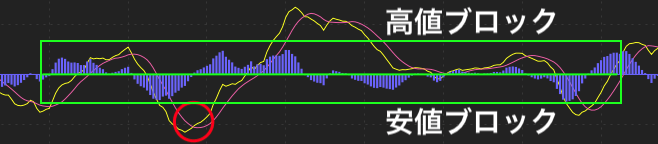

上図がMACDを拡大したチャートで、黄色い移動平均線がMACDライン、赤い線がシグナルラインという。

この2つの線がゴールデンクロスやデッドクロスを繰り返して波を描いていき、真ん中の線をゼロラインとして、上側半分が高値圏、下側半分が安値圏として見ていく事になる。

MACDの基本設定

ではMACDのチャート設定だ。MACDは他のオシレーターとは違って、この設定基準が基本ですというような設定基準が曖昧になっている。

理由としては、MACDが移動平均線を基調としたオシレーターで、移動平均線自体がトレーダーによって設定がまちまちなインジケーターである事が言える。

設定基準は時間足やトレードスタイルによって分かれるが、とにかくMACDとして基本的な設定を紹介しよう。

MACDの設定は(12、26、9)というふうに3つの数字の期間を設定するのが基本スタイルだ。MACDではEMA(指数平滑移動平均線)を使用しているが、これはSMA(単純移動平均線)よりも値動きに対する反応が早いことから、MACDとして機能するのはEMAということで使用されている。

3番目の数字は「シグナル」と言われるもので、シグナルラインに使用される。シグナルとは、MACDの基本となる移動平均線で、「9」が基本として使われている。

この2つの設定こそがMACDの元となる移動平均線(EMA)の設定で、短期から長期のEMAを引いたものがMACDラインということになる。

期間1と2の設定基準

期間の設定は上記で説明した(12、26、9)が1番多く使われていて基本的な設定だ。ほとんどのデフォルトではこの設定になっているものがほとんどだろう。

MACDでは基本的にレンジ状態(値動きが激しくもみ合い状態)には不向きと言われているが、その打開策として(9、17、7)というような設定でシグナルを短期化して設定するものや、短期トレードでよく使われる(6、19、9)や長期パラメーターといって(19、39、9)という設定もよく見かける設定だが、意味も分からずにイジるものではない。

MACDのチャートの基本的な見方

ではMACDのチャートの見方を説明しよう。

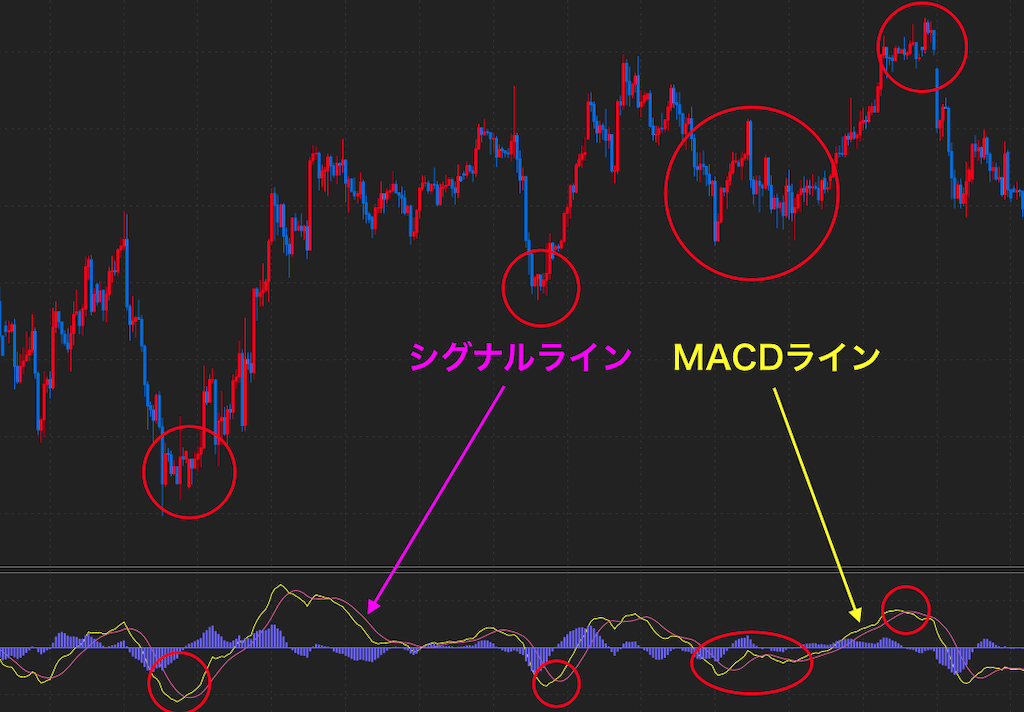

上記チャートの期間設定は(12、26、9)でチャートは4時間足を使用している。矢印で示しているのが、MACDラインとシグナルラインだ。

MACDラインとシグナルラインの見方

赤丸がMACDラインとシグナルラインのゴールデンクロス(デッドクロス)で、基本的にはこの2本の線の方向性を見ていくのがMACDになる。

そして、MACDチャートの中央(ゼロライン)を起点にムラサキで棒グラフみたいなものがある。これは「ヒストグラム」と言ってMACDラインとシグナルラインのクロスを見やすくしたようなものだ。

ではヒストグラムを説明していこう。

ヒストグラムの見方

ヒストグラムがゼロラインに対して上方向に伸びていっている時は相場の上昇基調、逆に下に下がっている時は相場の下降基調と見る。そしてヒストグラムがゼロラインよりも上にある時は高値圏、下にある時は安値圏として見ていこう。

ヒストグラムの基本的な見方としては、MACD、シグナルの両ラインの動きに比べ、さらに補助的な細かい価格推移の状況を見る事ができる。

ヒストグラムは山なりに推移することがほとんどで、高値圏に価格が推移して上昇していたとしてもヒストグラムが下がってきていると、上昇の勢いが衰えてきたという見方をしていく。

そしてヒストグラムがゼロラインを割ってきたところで、MACDとシグナルラインがデッドクロスする。

視覚的に見て、ラインのゴールデンクロスやデッドクロスをヒストグラムで見た方が判断しやすいという事だ。そしてラインに比べてヒストグラムは値動きに対して敏感に反応するので、細かい直近の価格推移を見るのに使われる。

MACDでトレンドの変換を捉える

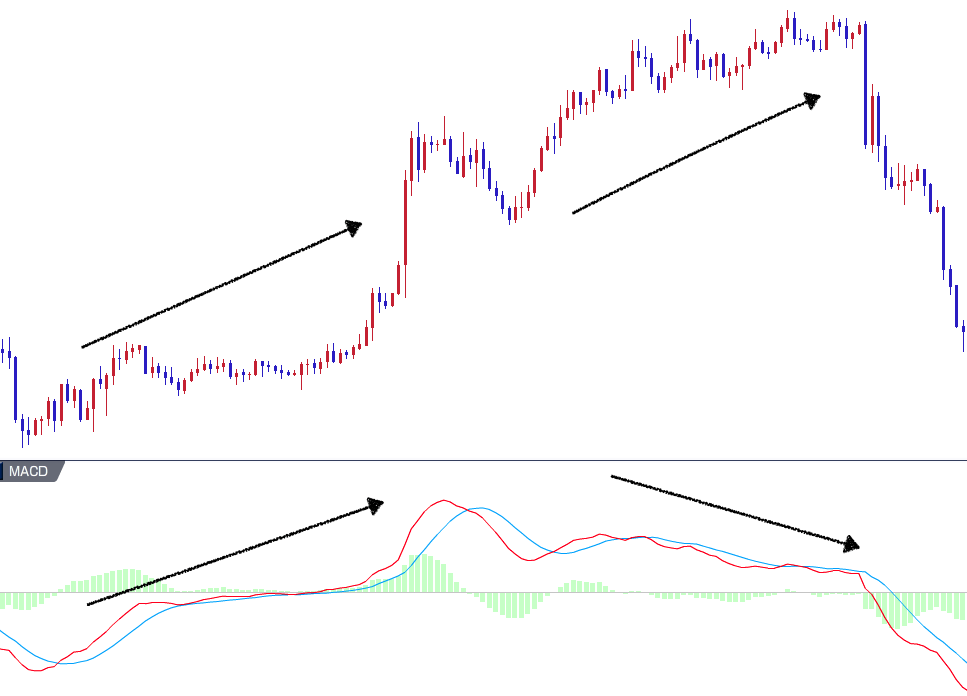

MACDではトレンドの変換を捉えるのに基本的には「ラインのクロス」と「ダイバージェンス」という2つの見方が主流になってくる。

まずはラインのクロスだが、ただ単にゴールデンクロスとデッドクロスだけで判断するのではなく、どの場所でクロスして、クロスした後の値動きにも注意をしていこう。

MACDとシグナルラインのクロス

ではMACDとシグナルラインのゴールデンクロスとデッドクロスについての判断について考えてみよう。

一般的にはゴールデンクロスしたら買いシグナル、デッドクロスしたら売りシグナルという見方をするが、それだけでトレードするのはただの負け戦以外の何者でもない。

理由は移動平均線のクロスというのは値動きに対しての結果論に過ぎず、ゴールデンクロスしてもそれ相当に価格がすでに上昇していて、そこでエントリーしたとしても、簡単に損切りすることになったりする。

だからといって移動平均線の設定を短くすると、その分ゴールデンクロスの信憑性が薄く、ゴールデンクロスしたかと思ったらすぐにまたデッドクロスすると言ったようなことになり、結局なんのシグナルにもならない。

ではこのMACDはどうだろうか?

上記チャートでは赤丸のところは左側3つがゴールデンクロスの成功、1番右側がデッドクロスの成功例だ。しかしよく見てみると、他にもたくさんクロスしている部分があるのが分かるだろうか?正直これではほとんどクロスをエントリーポイントししては使えないのが分かるはずだ。

ではどのようにしてクロスからのエントリータイミングを見ていったらいいのだろうか?MACDの性質からいって、トレンド変換を見るのにMACDは確かに有効ではある。

その事を踏まえて考えてみると、ゼロライン近辺でのクロスは当てにならない。MACDでクロスを狙うなら次の部分に注意する事が大切だ。

クロスで見るべきMACDの行動について

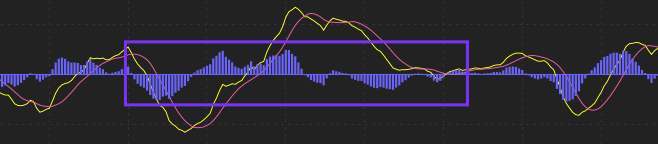

ゼロラインをMACD、シグナルライン共に大きく割ってきた。その後高値圏はより高い位置、安値圏はより低い位置でクロスした。(ゼロラインより離れた場所)MACDラインに角度がついている。

上記チャートでいうと、MACDとシグナルライン両方ともに1度も交わる事なく高値圏の上部から下落していて、その後ヒストグラムも大きな山を描き角度をつけてのゴールデンクロス。

これがMACDのトレンド転換クロスの鉄板的な動きだ。出来るだけゼロラインから乖離した状態からのクロスを狙っていくのが鉄則になる。

しかしこれはあくまでセオリー通りの動きであって、乖離した状態からクロスしたから必ずトレンド転換する、というものではない。

しかし、もしトレンド転換が予兆できたとしたら・・・このMACDのクロスも決定的なところでタイミングを測る為に使えるのではないか?という事にはならないだろうか?

もちろんトレンド変換を予測する方法は多々あるだろう。しかし、MACDにも代表的なトレンド変換のシグナルがあるので見ていこう。

MACDの「ダイバージェンス」の見方

オシレーター系で有名なトレンド変換の見方は「ダイバージェンス」というものになり「RSI」や「ストキャスティクス」などもこのダイバージェンスを見ていくテクニカル指標になる。

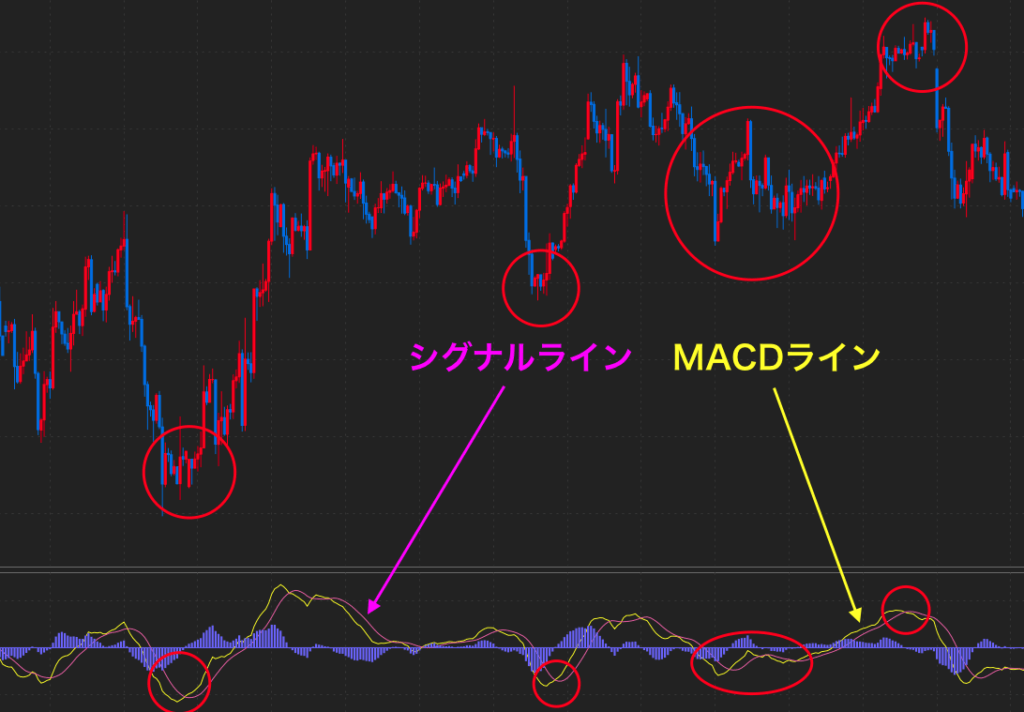

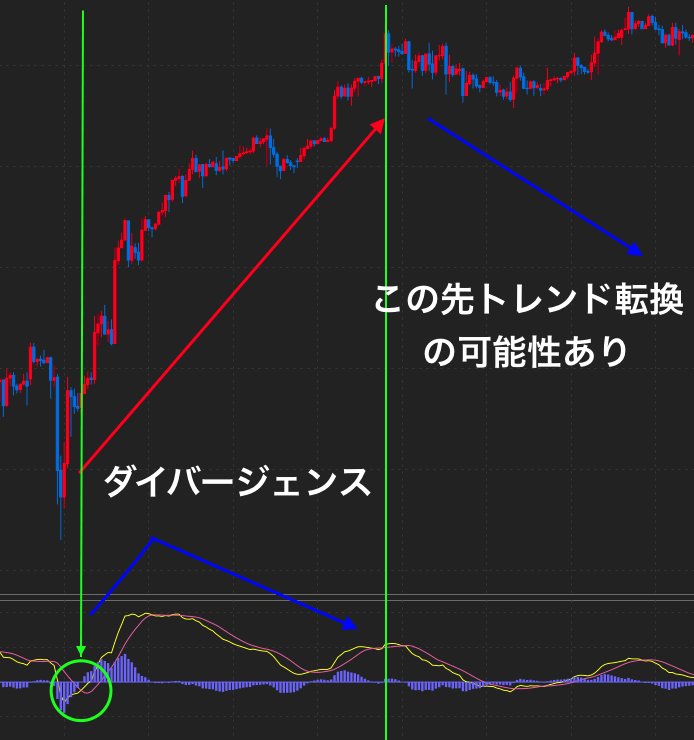

上記チャートの状態がダイバージェンスだ。ゼロライン付近からのゴールデンクロスでMACD、ロウソク足ともに大きく上昇しているのがわかるだろう。

しかし途中から、ローソク足チャートは上昇しているのにも関わらず、MACDはなぜか下落している。価格の上昇に対してMACDは下降を始めたということだ。

この価格とオシレーターの逆行状況をダイバージェンスといい、トレンド転換が近いことを示唆しているものになる。

結果的にダイバージェンスが起こった後急激なトレンド転換になる事は多いので、ダイバージェンスが起こった後は今度は時間足を小さくしてタイミングを測るのもいいだろう。

基本的にダイバージェンスが起きた時はMACDは緩やかな下降をしているので、そのままの時間足ではMACDでの高値圏からのショートを狙うのは難しい。

1時間足を見ていて、ダイバージェンスを発見したのであれば、30分足などを見て高値圏からのショートを狙っていくのもいいだろう。

まとめ

MACDは基本的にはレンジのようなトレンドが出ていないような値動きにはあまり向いていない。

同じオシレーター系で「ストキャスティクス」は逆にトレンドよりもレンジなどのボックス相場で使いやすいオシレーターになるものもある。

もちろんオシレータだけでトレードをすることはないだろうが、ひとつの補助的なテクニカル分析として使用するならMACDもありなオシレーターになるかもしれない。